1С Бухгалтерия - настройка учетной политики в этой программе имеет свои особенности для разных налоговых режимов. Где найти учетную политику в «1С Бухгалтерия»? На что обратить внимание в процессе работы? В нашем материале мы дадим пошаговый алгоритм настройки учетной политики в 1С для предприятий на общей системе и ЕНВД, а также расскажем об особенностях параметров настройки политики для фирм на УСНО.

Процессу настройки учетной политики организации, применяющей ОСН, предшествует корректное заполнение ее начальных реквизитов в разделе «Организации» (включая информацию о применяемой системе налогообложения).

Затем необходимо произвести настройки в предложенных программой вкладках:

- «Запасы»;

- «Затраты»;

- «Резервы».

Остановимся на процессе настройки некоторых из указанных вкладок.

«Налог на прибыль»

Процесс настройки включает:

- Проставление флажка в строке «Применяется ПБУ 18/02 "Учет расчетов по налогу на прибыль "», если организация обязана применять ПБУ 18/02 или применяет его добровольно, предусмотрев такое условие в своей учетной политике.

- Выбор метода начисления амортизации в налоговом учете. В раскрывающемся списке необходимо остановиться на том варианте, который предусмотрен учетной политикой (линейный или нелинейный — п. 1 ст. 259 НК РФ).

- Выбор метода погашения стоимости спецодежды и спецоснастки. Второй по счету способ из указанного в списке — «Аналогично способу, принятому для бухгалтерского учета» — позволит сблизить порядок налогового списания данного вида имущества с бухгалтерским и избежать разниц по ПБУ 18/02.

- Разграничение прямых и косвенных расходов в закладке «Методы определения прямых расходов производства в НУ». От этого зависит направление их списания: на счет 90.02 (прямые расходы) или 90.08 (косвенные расходы).

«НДС»

Данный раздел учетной политики настраивается в программе по следующему алгоритму:

- Отметить флажком наличие у организации права на освобождение от уплаты НДС (по ст. 145 или 145.1 НК РФ) или оставить поле пустым при отсутствии такого права.

- Установить флажки в строках «Ведется раздельный учет входящего НДС » и «Раздельный учет НДС на счете 19…», если организация совмещает облагаемые и необлагаемые операции.

- Проставить флажок «Начислять НДС по отгрузке без перехода права собственности». Это означает, что начисление НДС будет происходить и запись в книгу продаж вноситься в момент отгрузки товаров независимо от перехода права собственности. Такой подход соответствует НК РФ и позиции чиновников Минфина (письма от 11.03.2013 № 03-07-11/7135, от 09.02.2011 № 07-02-06/14, от 08.09.2010 № 03-07-11/379).

О том, когда организация может на законных основаниях принять к вычету «авансовый» НДС, читайте в статье «Принятие к вычету НДС с полученных авансов» .

«ЕНВД»

Для настройки вкладки потребуется:

- Проставить флажок в строке «Организация является плательщиком единого налога на вмененный доход (ЕНВД)» и отметить строку «Розничная торговля переведена на уплату ЕНВД», если это соответствует учетной политике.

- Из раскрывающегося списка выбрать базу распределения расходов по видам деятельности — «Доходы от реализации» либо «Доходы от реализации и внереализационные».

Распределить расходы при совмещении налоговых режимов поможет материал «Как правильно вести при ОСНО и ЕНВД раздельный учет?» .

Нюансы настройки учетной политики упрощенцами

Применяющие упрощенку компании обязаны вести бухучет (п. 1 закона о бухучете от 06.12.2011 № 402-ФЗ). От обязанности ведения налогового учета они тоже не освобождены.

О том, как организовать бухучет упрощенцу, узнайте из материала «Порядок ведения бухгалтерского учета при УСН (2018)» .

Для настройки учетной политики в целях налогообложения на вкладке «Учетная политика» потребуется:

- Найти закладку «УСН» и заполнить необходимые реквизиты — дату перехода на упрощенку и номер уведомления, полученного от налоговиков.

- Предусмотреть контроль переходного периода в соответствии с п. 1 ст. 346.25 НК РФ (если на УСН фирма перешла с метода начисления), проставив флажок в предусмотренном для этого поле.

- В раскрывающемся списке выбрать объект налогообложения «доходы » или «доходы минус расходы » в соответствии с полученным налоговым уведомлением.

ОБРАТИТЕ ВНИМАНИЕ! Ручную настройку ставки УСН-налога (если она равна 6% или 15%) производить не придется: она устанавливается автоматически в зависимости от выбранного объекта налогообложения. Однако если по закону субъекта РФ предусмотрена возможность ее снижения, потребуется внести ставку налога вручную.

О ставках, применяемых для расчета УСН-налога, читайте .

- Открыть вкладку «Порядок признания расходов…». Ее заполняют «упрощенцы» с объектом «доходы минус расходы», проставляя флажки в окошках напротив наименований расходов, уменьшающих базу УСН-налога.

О том, в каком порядке признаются расходы «упрощенца», узнайте из статьи «Перечень расходов при УСН "доходы минус расходы"» .

- Произвести иные необходимые настройки (при совмещении УСН с ЕНВД, при исполнении налогоплательщиком договоров комиссии).

Правильная настройка вкладки «Учетная политика» способствует корректной работе программы и формированию достоверной информации о налоговых обязательствах организации.

Итоги

Применение компьютерных программ для осуществления учетного процесса требует настройки параметров учета в соответствии с принятой организацией учетной политикой. Корректная настройка позволит существенно облегчить учетную работу и даст возможность без проблем формировать достоверную учетную информацию и отчетность.

-

Настройка учетной политики организации в программе 1С Бухгалтерия 8 редакции 2.0 осуществляется после настройки параметров учета.

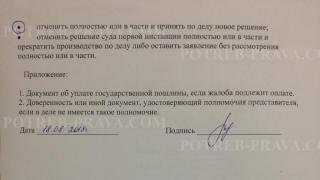

Рисунок – 1. Форма настройки учетной политики организации.

- На закладке «Общие сведения»

выбирается организация и дата начала отчетного периода, на который устанавливается учетная политика. Выбирается общая или упрощенная система налогообложения. В случае, если в организации принимается ЕНВД, необходимо установить флаг «Организация – плательщик единого налога на вмененный доход (ЕНВД)». Также необходимо установиться соответствующие флаги в зависимости от осуществляемых видов деятельности организации.

Рисунок – 2. Закладка «Общие сведения».

- На закладке «ОС и НМА»

необходимо установить единый способ начисления амортизации по амортизируемому имуществу в налоговом учете. Выбранный метод будет применяться ко всем объектам основных средств и нематериальных активов при начислении амортизации.

-

При установке линейного метода сумма амортизации будет определяться исходя из первоначальной или текущей стоимости объекта основных средств и нормы амортизации, которая исчисляется из срока полезного использования объекта амортизируемого имущества.

-

При нелинейном методе амортизация начисляется на остаточную стоимость основного средства. Когда остаточная стоимость основного средства составит 20% от его первичной стоимости, меняется порядок расчета амортизации. Тогда остаточная стоимость амортизируемого имущества будет фиксироваться как базовая. Вследствие этого для определения ежемесячной суммы отчислений, базовую стоимость необходимо разделить на количество месяцев, оставшихся до окончания срока использования данного объекта основного средства.

-

Щелкнув по кнопке «Указать ставки налога на имущество», можно установить ставки налога на имущество и задать период их действия.

Рисунок – 3. Закладка «Основные средства и нематериальные активы».

- На закладке «Запасы»

выбирается способ оценки материально-производственных запасов «По средней стоимости»

или «ФИФО».

Рисунок – 4. Закладка «Материально-производственные запасы (МПЗ)».

- На закладке «Производство»

указывается база распределения расходов основного и вспомогательного производства для услуг сторонним заказчикам и для услуг собственным подразделениям: по плановым ценам, по выручке, по плановым ценам и выручке.

-

Кнопкой «Установить методы распределения косвенных расходов»

устанавливается способ распределения общехозяйственных и общепроизводственных расходов. Для учета общехозяйственных расходов поддерживается применение метода.

-

Флаг «директ-костинг» устанавливается для учета общехозяйственных расходов. При установке этого флага общехозяйственные расходы будут списываться в том же месяце, когда они возникают и полностью относиться на расходы текущего периода. Если флаг «директ-костинг» не устанавливать, то общехозяйственные расходы распределятся между стоимостью произведенной продукции и незавершенным производством.

Рисунок – 5. Закладка «Производство».

- На закладке «Выпуск продукции, услуг»

устанавливаем один из двух способов учета выпуска:

«С использованием счета 40» — в случае, если учет ведется по плановой себестоимости;

«Без использования счета 40» — тогда отклонение от плановой себестоимости будет включаться в себестоимость продукции вне зависимости от способа учета выпуска продукции.

-

При указании последовательности переделов при расчете себестоимости готовой продукции и полуфабрикатов, когда выбирается вариант «Задается вручную»

,

то будет нужно указать последовательность подразделений на кнопке «Установка порядка подразделений для закрытия счетов затрат»

. Или можно установитьавтоматическое определение.

Рисунок – 6. Закладка «Выпуск продукции, услуг».

- На закладке «Незавершенное производство»

указывается способ регистрации незавершенного производства с использованием или без использования документа Инвентаризация НЗП.

- Закладка «Розница»

. Для организаций, занимающихся розничной торговлей, необходимо выбрать один из способов учета товаров в рознице:

-

При установке флага «По продажной стоимости» учет товаров, предназначенных для реализации в розничной торговле, будет вестись на счетах 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)» и 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)», учет торговой наценки на счете 42 «Торговая наценка». Если же выбрать способ «По стоимости приобретения», тогда учет товаров будет осуществляться на счете 41.02 «Товары в розничной торговле (по покупной стоимости)».

Рисунок – 7. Закладка «Розница».

- На

следующей закладке «Налог на прибыль»

устанавливается признак ведения учета в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль». Если установить этот флаг, тогда постоянные и временные разницы в оценке активов и обязательств будут рассчитываться автоматически. Данный признак устанавливается по умолчанию, но его можно изменить, так как, например, субъекты малого предпринимательства имеют право не применять ПБУ 18/02.

-

Для тех организации, которые занимаются производством, необходимо задать перечень прямых расходов на кнопке «Указать перечень прямых расходов», хранящийся в регистре «Методы определения прямых расходов в налоговом учете».

Также, для каждой организации можно указать ставки налога (в федеральный бюджет, в бюджет субъекта РФ).

-

Организациям, которые реализуют товары и услуги без НДС или по ставке 0%, следует вести партионный учет для целей НДС. Тогда нужно установить флаг «Организация осуществляет реализацию без НДС или с НДС 0%». В следствии этого будет поддерживаться раздельный учет НДС по операциям, облагаемым и не облагаемым НДС. А на закладке «Без НДС и 0%» указываются дополнительные сведения.

-

Для организации может быть установлен упрощенный учет НДС без использования регламентных документов. Чтобы применить этот режим на закладке «НДС»

нужно установить флаг «Упрощенный учет НДС». При применении такого режима данные для книги покупок и книги продаж будут формироваться при проведении документов. Если же в организации действует упрощенный учет НДС, то значения остальных настроек этой закладке не используются.

-

В программе 1С Бухгалтерия 8 есть возможность отражать отгрузку без перехода права собственности. Эта операция отражается документом «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности». Чтобы НДС можно было начислять при проведении документа, тогда нужно установить флаг «Начислять НДС по отгрузке без перехода права собственности». Если снять флаг, то НДС будет начисляться позднее: при отражении реализации отгруженных товаров документом «Реализация отгруженных товаров».

Тогда необходимо указать порядок регистрации счетов-фактур на аванс, принятый в организации.

-

Чтобы организация имела возможность заключать договоры в условных единицах, а суммовые показатели в печатных формах счетов-фактур по договорам в у. е. могли отражаться в рублях, нужно на закладке НДС

установить флаг «Счета-фактуры по расчетам в у. е. формировать в рублях».

-

Если на закладке НДС

установить флаг «Учитывать положительные суммовые разницы при начислении НДС», то на положительные суммовые разницы будут выписываться отдельные счета-фактуры. А если флажок снять, тогда они выписываться не будут.

-

На закладке «Без НДС и 0%» необходимо указать порядок расчета суммы НДС при невозможности подтверждения правомерности применения ставки НДС 0 %. Эта настройка будет использоваться по умолчанию при формировании регламентного документа Подтверждение нулевой ставки НДС.

- Закладки «ЕНВД» и «УСН»

. В случае, если розничная торговля организации облагается ЕНВД, устанавливается соответствующая настройка, которая влияет на установку счетов учета доходов и расходов от реализации в НТТ, если учет ведется ценам продажи, а также на признание доходов от реализации при поступлении выручки из НТТ при упрощенной системе налогообложения.

-

Для расходов, облагаемым и не облагаемым ЕНВД, которые подлежат распределению по видам деятельности, необходимо выбрать базу распределения расходов.

-

Нажав на кнопку «Установить счета учета доходов и расходов по деятельности, облагаемой ЕНВД», возможно посмотреть и откорректировать список счетов учета по деятельности, облагаемой ЕНВД.

-

Для организаций, применяющих упрощенную систему налогообложения, следует указать следующие сведения:

Объект налогообложения УСН:

— Доходы;

— Доходы, уменьшенные на величину расходов. Тогда нужно будет задать порядок признания расходов на закладке «Учет расходов».

- Закладка «Учет расходов».

Для организаций, которые применяют УСН и выбрали объект налогообложения «Доходы, уменьшенные на величину расходов» нужно задать порядок признания расходов: материальных, расходов на приобретение товаров, расходов по входящему НДС. Перечень событий (хозяйственных операций), которые необходимо выполнить для признания расходов, задается автоматически. При возникновении необходимости условия признания расходов возможно изменять.

Каждый пользователь 1С, будь это бухгалтер, менеджер или сотрудник склада, сталкивается с переходом на обновленную версию программы. Зачастую в программе меняется не только интерфейс, но и расположение журналов, добавляются или удаляются какие-либо функции.

Предлагаем вам рассмотреть, как происходит начальный ввод организации и настройка учётной политики в редакция 3.0. Давайте познакомимся с интерфейсом программы. Перед нами начальная страница:

Здесь отображается дата и некоторый набор ссылок для быстрых переходов в журналы или в отчёты. Пока мы ничего трогать не будем, так как нас интересует, как в этой редакции 1С вводить организацию. Познакомимся с меню программы. Оно располагается слева на желтом фоне.Здесь мы видим вкладки, которые рассортированы по разделам учёта.

Очень просто находить нужную функцию, если знать к какому разделу она относится.

Например, если нужно что-то продать, нажимаем на вкладку «Продажи». Здесь расположены журналы документов связанные с продажами:

Счета покупателей,

Реализации,

Оказания услуг,

Счета-фактур,

Отчёты о продажах

Вернемся к нашей теме - ввод организации. Организации должны располагаться на вкладке «Справочники». Перейдем в него:

Нажмём на неё. На экране появится маленькое окошко с двумя настройками. Нам нужно выбрать «Настройка навигации»:

Нажимаем. На экране появляется окно «Настройка панели навигации». В левой части находим пункт «Организации». По структуре мы можем увидеть, что это пункт относится к разделу «Предприятие» и содержит все необходимые настройки учёта организации.

Выбираем «Предприятие» и перетаскиваем его в правую часть клавишей «Добавить». Жмём ОК:

После того, как мы применили новые настройки, можем увидеть раздел «Предприятие» и в нём необходимый нам подраздел «Организации»:

Заходим в него и нажимаем кнопочку «Создать». Программа предлагает нам выбрать кто мы: юридическое лицо или индивидуальный предприниматель:

Мы рассмотрим заполнение как Юридическое лицо.

Выбираем. На следующей странице программа также предлагает сделать выбор, какую систему налогообложения мы будем использовать. Давайте выберем самую распространённую: «Общая система».

Попадаем на страницу создания организации.

Первое поле «Автоматическое заполнение реквизитов по ИНН» будет работать если у вас подключён сервис 1С:Контрагент . У нас он не подключён, поэтому будем заполнять реквизиты вручную.

Следующее поле «Сокращенное наименование». Введенное здесь название организации будет печататься на документах.

К примеру, пропишем здесь ООО «УК «Чистый дом».

В поле «Полное наименование» вводится название нашей организации без сокращений: Общество с ограниченной ответственностью «Управляющая компания «Чистый дом». Оно отображается в отчётности.

Поле «Наименование в программе» мы можем заполнить кратко – Чистый дом, ни в каких отчётах и печатных формах оно отображаться не будет. Это наименование, которое будет видеть пользователь.

Также есть поле «Префикс». Пропишем здесь «УК». Оно используется для нумерации документов по данной организации, т.е. в списке документов нам будет понятно, к какой организации относится данный документ:

Следующий пункт «Основной банковский счет». Развернем его путем нажатия на кнопочку слева от надписи. Здесь необходимо ввести БИК нашего обслуживающего банка и номер расчётного счета:

Разворачиваем пункт «Адрес и телефон». Здесь нам программа предлагает автоматически загрузить данные. Пропускаем.

Следующие пункты заполнения юридического, фактического и почтового адреса. Нажимаем ссылку «Заполнить» справа. Откроется окно для ввода информации:

Заполняем. Нажимаем ОК.

Если все адреса у организации одинаковые, то галочки везде оставляем. Если адреса разные, снимаем галочки и делаем заполнение вручную. Поля «Контактный телефон», «Факс» и «Е-mail» заполняете по желанию.

Следующий пункт «Подписи». Здесь вводятся имена ответственных лиц организации, которые используются при подписи документов. Эти данные отображаются в печатных формах.

Смотрим следующий пункт «Логотип и печать». В программе имеется возможность печатать документы с логотипом, факсимильной печатью и факсимильной подписью:

Рассмотрим, как это работает.

Имеется встроенная инструкция, которую можно распечатать и исследовать:

Также можно заранее подготовить подписи и печать и загрузить в одноименные ячейки программы. Можно предварительно посмотреть печатную форму нажав на соответствующую ссылку:

Перейдем к следующему пункту «Налоговая инспекция». Здесь нужно заполнить всё так, как указано в документах вашей организации:

Остальные разделы «Пенсионный фонд», «Фонд социального страхования», «Коды статистики» заполняются из учредительной документации вашей организации. Нажимаем «Записать». Организация готова к работе.

Осталось только указать учётную политику организации. Нажимаем вверху ссылку «Учетная политика»:

Перед нами список учётных политик по годам. Желательно, на каждый рабочий год создавать новую. Давайте посмотрим, что она из себя представляет:

Видим период её использования и различные настройки. Сейчас ничего трогать не будем, так как действуют настройки по умолчанию.

Добрый день, или ночь.

Продолжаем разбирать первичные настройки учета в программе . Мы внесли реквизиты предприятия, настроили .

Сегодня разберем тему: Учетная политика организации.

Запускаем программу 1С:Бухгалтерия предприятия 8.2.

Кликаем левой кнопкой мышки на соответствующее меню - Учетная политика организации .

Общие сведения.

Выбираем свою систему налогообложения для организации, отмечаем вид деятельности. При наличии розничной торговли, отмеченной соответствующим пунктом в настройке параметров учета, будет возможность отметить и данный вид деятельности, попадающий под действие ЕНВД.

Основные средства и нематериальные активы.

Способ начисления амортизации – линейный, далее подтверждаем ставку налога на имущество, в открывшемся окне, пунктом – Добавить . Выбираем и сохраняем.

Расчеты с контрагентами.

Я отметил оба пункта, выбирать статью дохода и расхода не надо, программа имеет свой алгоритм действий, разнесет средства на соответствующий субсчет (субконто).

Запасы.

Оставляем по средней стоимости, но есть возможность оценки запасов по ФИФО, в зависимости от даты приобретения и выбранного варианта списания.

Производство.

Я выбираю метод распределения расходов основного и вспомогательного производства по выручке, это даст мне возможность поддерживать стабильный процент себестоимости в реализованной продукции в бухгалтерском учете и налоговом учете.

Для услуг собственного использую распределение расходов по плановым ценам и объему выпуска. Это даст мне возможность планировать внутреннее производство, поддерживать бухучет услуг для собственных подразделений. Даст представление о затратности прибыльности отдельных подразделений. Если таковых нет, можете отметить любой легко читаемый пункт.

Если надо поменять с определенного времени порядок распределения общепроизводственных и общехозяйственных расходов, то добавляете необходимый пункт, вызвав окно добавления и редактирования методов распределения расходов большой кнопкой с надписью <Установить методы распределения…>

Налог на прибыль.

Кнопку <Указать перечень прямых расходов> пока не трогаем, идем далее.

<Указать ставки налога на прибыль> – Добавить . Стандартный налог на прибыль 2% федеральный и 18% местный в бюджет субъекта. При льготном налогообложении указать свой процент ставки налога на прибыль.

Выпуск продукции, услуг.

Способ учета выпуска продукции я предпочел без создания счета 40. чтобы не париться с плановой себестоимостью и отклонениями по стоимости. Головная боль, используем прямое списание себестоимости. Второй пункт оставляем на автоматическом определении детализации. Отдаем эту головную боль программе 1С Предприятие 8.2.

Незавершенное производство.

Отвергаем инвентаризацию НЗП и акт, лишние действия в бухгалтерии. Пусть все считается «незавершенкой», затем распределится автоматически, как мы установили в настройках выше, исходя из выручки.

НДС.

Все зависит от особенностей предприятия: общая система с НДС, без НДС, когда пишется заявление при малых оборотах на освобождения от НДС, или упрощенный расчет.

Дополнительно мною отмечен пункт выписки счета-фактуры в рублях, при расчетах в валюте. Регистрация счетов-фактур при авансе под литером «А», нами прописана в настройках параметров учета.

Налог на доходы физических лиц.

Все здесь понятно, стандартные вычеты применяются к доходу, исчисленному нарастающим итогом с начала года.

Страховые взносы.

Представленный перечень предприятий дает возможность выбрать вид страхового тарифа по страховым взносам в зависимости от принадлежности предприятия. В нашем случае основная система налогообложения, полный 30% страховой тариф взносов на фонд заработной платы в Пенсионный фонд, ФСС и ФОМС.

После заполнения всех пунктов, жмем на кнопку ОК в правом нижнем углу окна настроек Учетной политики организации в программе

Я вас поздравляю. Мы сегодня настроили положения учетной политики организации.

Перед началом работы в программе необходимо настроить учетную политику организации. Речь идет о таких настройках 1С 8.3 и 8.2, как, например, на каком режиме налогообложения находится предприятие, как разносить затраты, как учитывать себестоимость, методы начисления амортизации и прочее.

Сразу встает вопрос: где найти в 1С 8.3 учетную политику? Ссылка на неё есть в справочнике «Организации» в разделе «Перейти»:

Окно настроек заполнения учетной политики состоит из нескольких закладок и двух кнопок с выбором режима налогообложения. Рассмотрим все связанные с общим режимом закладки по очереди.

Первая закладка для заполнения – .

Первый элемент на данной закладке – это флажок, где нужно указать, применяется ли учет по требованиям ПБУ 18.02. Это нужно, чтобы считался налог на прибыль.

Тут в основном флажки, я пройдусь по ним по порядку:

- Указываем, имеется ли у предприятия деятельность без учета НДС или с НДС с нулевой ставкой. Если этот флажок установлен, будет вестись при реализации такого товара или услуг отдельный учет по партиям в целях правильного отражения НДС.

- Если организация применяет упрощенный учет НДС, устанавливаем соответствующий флажок. Следует учитывать, что упрощенный учет имеет некоторые ограничения. Например, нельзя начислять НДС на положительные суммовые разницы.

- В третьем пункте нужно указать, следует ли начислять НДС по отгрузке, если не происходит перехода права собственности.

- Здесь указываем, начислять ли НДС при передаче недвижимости без перехода права собственности.

- До 01.10.2011 на положительные суммовые разницы можно начислять НДС и выставлять отдельные счета-фактуры. Если такой учет требуется, устанавливаем соответствующий флажок.

- Счета-фактуры могут быть сформированы в условных единицах. Если данный флажок будет установлен, то такие счета-фактуры на печать будут выводиться в рублях.

Если организация является плательщиком ЕНВД, устанавливаем соответствующий флажок и выбираем базу распределения расходов.

Запасы

На этой закладке нужно выбрать только способ оценки материально-производственных запасов.

Затраты

Здесь нужно указать виды деятельности, по которым затраты учитывают на 20 счете. Также нужно указать способ включения в себестоимость и указать дополнительные настройки (при необходимости).

Резервы

На этой закладке указывается, будут ли формироваться резервы в бухгалтерском или либо в обоих сразу.

Наше видео по вводу организации и настройке учетной политики в 1С 8.3: